「横浜 会社設立 創業融資 税理士が教える」事業再構築補助金

こんにちは。

顧問先の業績向上、黒字化を本気で考えている税理士事務所

「会社設立、創業融資税理士」横浜市のウィズグロース会計事務所の亀ヶ谷です。

先日こどものバスケ教室の臨時のスキルアップクリニックに参加するため地区センターに行ったのですが、現地集合、即帰宅となってしまいました。

メールで申込をしたはずが申込メールを妻に送っていました。娘、息子よ、すまん。

そして、妻よなぜ、申込メールが来ても何も言わない。。。

さて、今回はコロナの影響で厳しい状況にある中小企業、中堅企業、個人事業主等を対象とした補助金、「事業再構築補助金」について説明します。jigyo_saikoutiku.pdf (meti.go.jp)

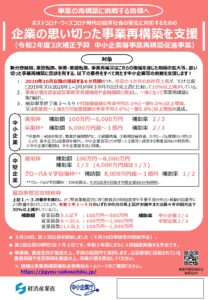

① 制度概要

企業が「新分野展開」、「業態転換」、「事業・業種転換」等思い切った事業再構築し要件に該当した場合には、経済産業省が定める「補助対象経費」につき一定の補助をするという制度です。

② 申請要件

(1)2020年10月以降の連続する6か月間のうち任意の3ヶ月間の合計売上高が、コロナ以前(2019年又は2020年1~3月)の同3ヶ月の合計売上高と比較し10%以上減少。

(2)事業再構築指針に沿った新分野展開、業態転換、事業・業種転換等を行っていること。

(3)認定経営革新等支援機関と事業計画を策定すること。

*事業計画には、補助事業終了後3~5年で付加価値額の年率平均3.0%以上増加、又は従業員一人当たり付加価値額の年率平均3.0%以上増加の達成を見込み計画を策定する必要があります。

③ 予算額、補助額、補助率

中小企業 通常枠:補助額 100万円~6,000万円 補助率 2/3

中堅企業 通常枠:補助額 100万円~8,000万円 補助率 1/3(4,000万円超は1/3)

緊急事態宣言特別枠(通常枠の申請要件を満たし、かつ緊急事態宣言の影響を受け令和3年1~5月のいずれかの月の売上高が対前年または前々年の同月比で30%以上減少)

従業員数 5人以下 補助金額 100万円~500万円 補助率 中小企業 3/4 中堅企業 2/3

従業員数 6人~20人 補助金額 100万円~1,000万円 補助率 中小企業 3/4 中堅企業 2/3

従業員数 21人以上 補助金額 100万円~1,500万円 補助率 中小企業 3/4 中堅企業 2/3

④ 補助対象経費

(1)補助対象経費の例

・建物費(建物の建築・改修、建物の撤去、賃貸物件等の現状回復)

・機械装置・システム構築費(設備、専用ソフトの購入やリース等)、クラウドサービス利用費、運搬費

・技術導入費(知的財産権導入に要する経費)、知的財産権等関連経費

・外注費(製品開発に要する加工、設計等)、専門家経費 ※応募申請時の事業計画の作成に要する経費は補助対象外。

・広告宣伝費・販売促進費(広告作成、媒体掲載、展示会出展等)

・研修費(教育訓練費、講座受講等)

【注】 一過性の支出と認められるような支出が補助対象経費の大半を占めるような場合は、原則として本事業の支援対象にはなりません。

(2)補助対象外の経費の例

・補助対象企業の従業員の人件費、従業員の旅費

・不動産、株式、公道を走る車両、汎用品(パソコン、スマートフォン、家具等)の購入費

・フランチャイズ加盟料、販売する商品の原材料費、消耗品費、光熱水費、通信費

今回、新たに緊急事態宣言特別枠が創設され採択率が高くなる可能性があります。弊社も専門家と提携し、万全のバックアップ体制で対応いたしますので、ご不明な点等ありましたら、問合せ頂ければと思います。

補助金制度をうまく活用しつつ、コロナの厳しいこの状況を乗り越えていきましょう。

横浜の会社設立や法人化のご相談・ご依頼は、横浜市神奈川区の税理士ウィズグロース会計事務所にお任せ下さい!

もちろん会社設立や法人化以外のご相談も随時受付てます。横浜市以外からも多数ご依頼をいただいております。相談料は無料で対応しています。横浜で税理士をお探しの場合は是非お問合せ下さい。